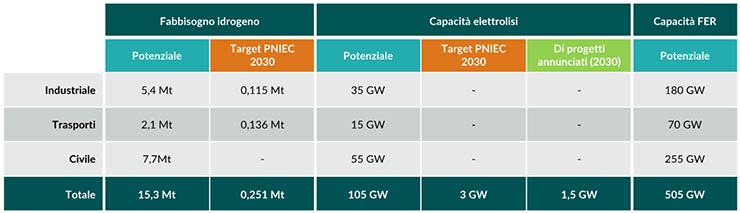

Circa 7,5 milioni di tonnellate di idrogeno sostenibile per i settori industriali e per i trasporti pesanti, difficilmente elettrificabili, cui se ne aggiungerebbero altri 7,7 se si volesse anche soddisfare il fabbisogno civile di riscaldamento: a tanto ammonterebbe, secondo una stima realizzata dall’E&S della School of Management del Politecnico di Milano, il fabbisogno annuale in Italia, considerando i settori principali di possibile adozione e convertendo l’attuale utilizzo di altre fonti, come ad esempio il metano. All’industria sarebbero destinati 5,4 milioni di tonnellate, di cui 4,1 a quella hard-to-abate (che permetterebbero da soli di risparmiare fino a 27,37 Mt di emissione di CO2 l’anno a fronte dei 287,1 Mt totali previsti dal nostro Paese al 2030), i restanti 2,1 ai trasporti pesanti. Una quantità che appare irraggiungibile se si considerano gli obiettivi decisamente poco ambiziosi del PNIEC al 2030, che prevedono appena 0,115 Mt per utilizzi industriali e 0,136 Mt per i trasporti, cioè rispettivamente il 2,1% (2,8% se si considerano i soli settori hard-to-abate, come acciaio e fonderie, chimica, ceramica, carta e vetro) e il 6,4% del potenziale massimo di adozione.

Vittorio Chiesa, direttore di E&S

Per consentire la sola produzione annua di 7,5 milioni di tonnellate di idrogeno richiesti per industria e trasporto pesante servirebbero 250 GW aggiuntivi di rinnovabili, cioè circa 3 volte gli attuali obiettivi di fotovoltaico al 2030, 500 GW se si includono i consumi termici del settore civile. Negli ultimi anni sono state messe a punto diverse ed eterogenee misure di sostegno, come gli investimenti del PNRR, e altre sono in corso di implementazione (Decreto idrogeno attualmente in consultazione), ma resta non chiara la direzione di medio-lungo periodo che si intende percorrere, imprescindibile per permettere agli operatori di elaborare strategie di azione e per dare il via allo sviluppo di una filiera nazionale.

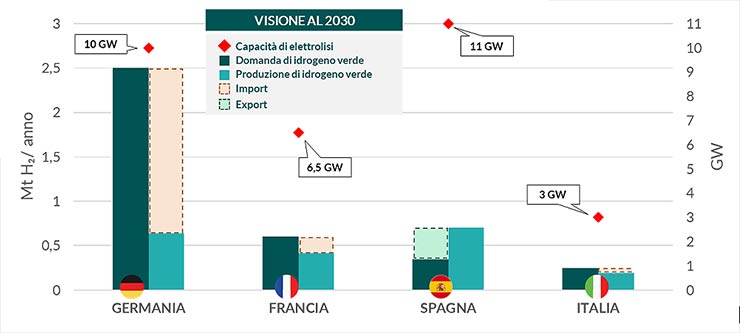

Al contrario, in Europa si viaggia ad altre velocità: in Germania gli obiettivi di consumo di idrogeno sono stati rivisti al rialzo nel corso del 2023 e gran parte del fabbisogno sarà coperto da importazioni, mentre la Francia, che dispone di energia nucleare, punta a produrre localmente entro il 2030 più dell’80% di quanto le occorre. Quanto alla Spagna, si candida a diventare esportatore di idrogeno (ruolo ambito anche da diversi Paesi del continente africano) puntando entro fine decennio a 11 GW di capacità di elettrolisi, sfruttando il proprio potenziale di disponibilità eolica e fotovoltaica.

Federico Frattini, vicedirettore di E&S

L’idrogeno sostenibile rappresenta una componente cruciale nella transizione energetica verso un futuro a basse emissioni di carbonio, perché può essere prodotto da fonti rinnovabili. Questa transizione riguarda sia i settori industriali che consumano idrogeno da combustibili fossili per i loro processi (raffinazione e industria chimica) sia quelli che oggi non possono sostituire diversamente il gas naturale per produrre il calore necessario a funzionare (come la carta, il vetro, la ceramica e la grande siderurgia). Per farlo, però, sono necessari ulteriori sviluppi tecnologici che rendano l’idrogeno ‘verde’ finalmente competitivo anche dal punto di vista economico.

Infatti, nonostante per l’Europa il 2023 sia stato un anno di svolta sia dal punto di vista del supporto all’intera filiera dell’idrogeno che da quello normativo, con l’adozione di numerosi accordi e direttive per favorirne la diffusione principalmente nei settori di difficile decarbonizzazione come le industrie hard-to-abate e i trasporti pesanti, risulta difficile immaginare, almeno nel breve termine, una produzione di idrogeno rinnovabile che riesca a insidiare il massiccio utilizzo attuale di fonti fossili. La conferma viene anche dal nuovo schema incentivante della European Hydrogen Bank, attraverso cui la Commissione europea concede un supporto finanziario ai progetti di produzione da elettrolisi più competitivi: purtroppo i risultati della prima asta pilota, che ha assegnato 720 milioni di euro, mostrano che oggi il vantaggio con le soluzioni fossili è estremamente basso e migliora solo dove sono abbondanti le risorse FER a disposizione.

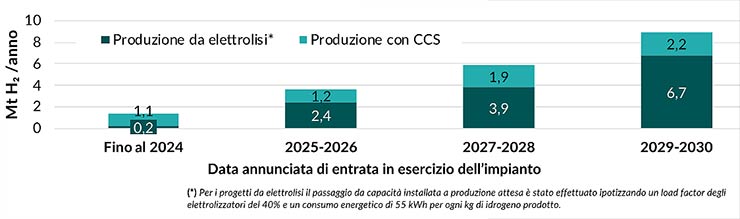

Quanto ai progetti che dovrebbero entrare in esercizio, stando a quanto dichiarato dagli investitori, l’Europa avrà al 2030 una capacità produttiva di circa 8,9 milioni di tonnellate annue di idrogeno, una cifra vicina al target fissato dall’Unione (10 Mt) e che tuttavia non è scontato venga raggiunta, a causa delle difficoltà che molti impianti incontreranno nell’entrare in esercizio entro le tempistiche annunciate, anche a causa dell’inadeguatezza della rete infrastrutturale. In particolare, il Vecchio Continente punta sulla tecnologia elettrolitica, che al 2029-30 dovrebbe produrre un volume pari al triplo delle tecnologie tradizionali (CCS, Carbon Capture and Storage): il primato lo detiene la Spagna (oltre 25 GW), seguita da Danimarca, Paesi Bassi e Germania. I settori a cui si rivolge il maggior numero di progetti sono quelli della mobilità, della raffinazione e della produzione di ammoniaca. Altre applicazioni rilevanti riguardano l’intero settore industriale e la generazione elettrica, mentre rimangono di nicchia la cogenerazione e il riscaldamento residenziale.

Fonti alternative

Idrogeno sostenibile però non significa solo elettrolisi e idrogeno verde: a oggi sono numerosi gli sforzi di ricerca verso tecnologie innovative di produzione come il Bio-Hydrogen e l’idrogeno naturale, entrambi promettenti. Il bio-idrogeno è l’unico con un’impronta carbonica potenzialmente negativa, grazie all’uso delle biomasse come origine e all’applicazione di tecnologie CCS, in più ha costi di produzione attesi che potrebbero essere più competitivi di quelli dell’idrogeno verde, anche se ancora distanti da quello grigio. Tuttavia, la diffusione su larga scala è limitata dalla scarsa maturità delle tecnologie e dalla competizione con la produzione di biometano.

C’è poi l’idrogeno naturale, presente nel sottosuolo e capace di rigenerarsi continuamente grazie a diversi processi geologici (il ciclo dura circa 10 anni), cosa che lo porta ad essere assimilato alle fonti rinnovabili. Nonostante prospettive di costo potenzialmente minime (0,5 – 1 €/kg H2), vi è una forte incertezza normativa accompagnata da importanti preoccupazioni sull’effettiva disponibilità e utilizzabilità dei giacimenti.